Rechnungskorrektur durchführen: So vermeiden Sie Fehler

Ob falscher Betrag, fehlerhafte Steuersätze oder fehlende Pflichtangaben – Fehler in Rechnungen können für Unternehmen schnell zu einem echten Problem werden. Damit es nicht zu unnötigen Komplikationen kommt, sollten Fehler zügig und richtig korrigiert werden.

Das Wichtigste zur Durchführung einer Rechnungskorrektur in Kürze

- Fehlerhafte Rechnungen können zur Rückzahlung der Vorsteuer oder Nachzahlungszinsen führen

- Eine Rechnungskorrektur ersetzt die fehlerhafte Rechnung, korrigiert Pflichtangaben, Beträge oder Steuersätze und sorgt für eine saubere Buchführung

- Kleine Tippfehler müssen nicht korrigiert werden, relevante Angaben wie Datum, Betrag oder Leistung schon

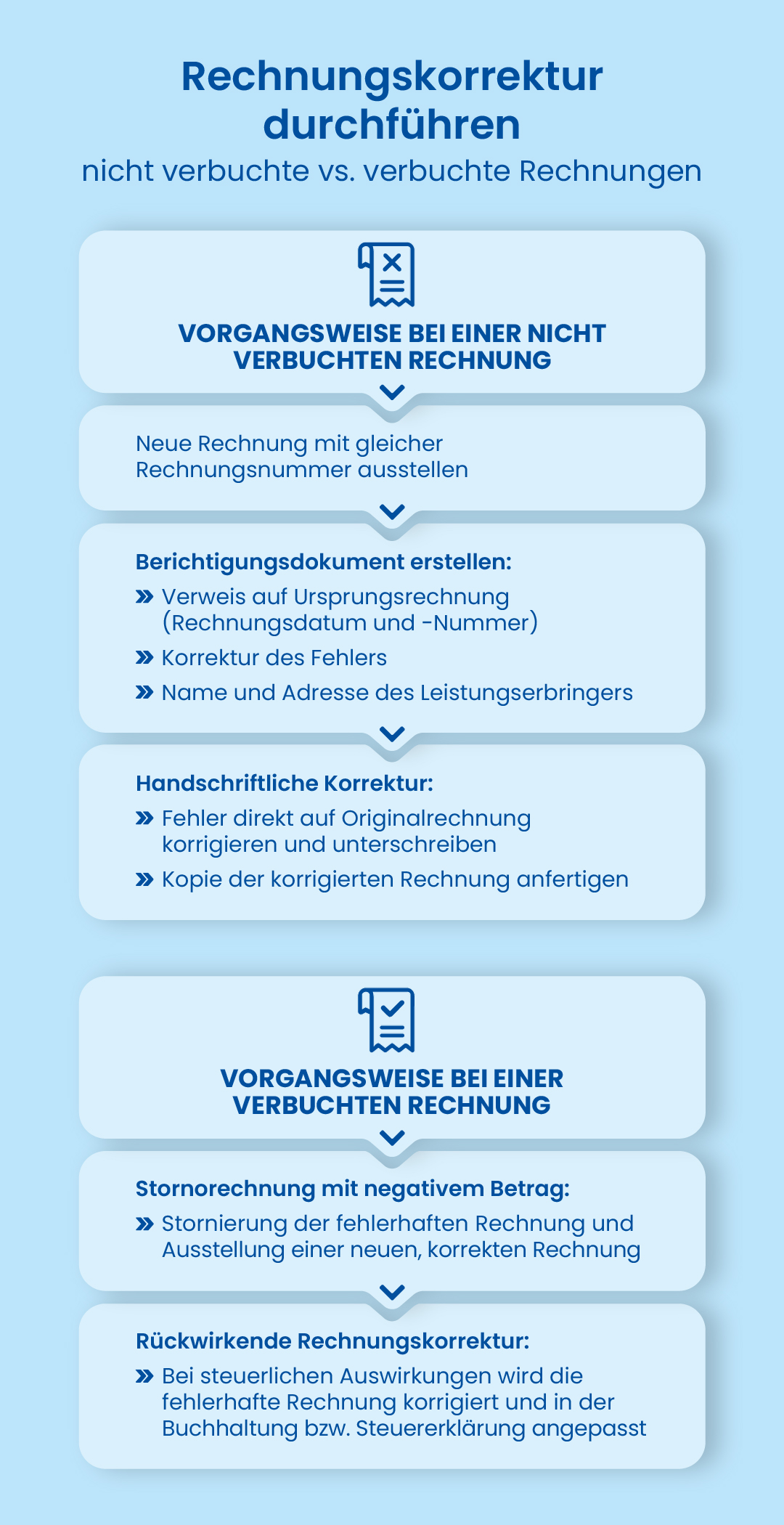

- Korrektur erfolgt durch Korrekturrechnung oder Stornorechnung, nicht durch einfaches Neuausstellen

- Unterschiede beachten: Rechnungskorrektur berichtigt einzelne Fehler, Stornorechnung hebt komplette Rechnung auf, Gutschrift ist ein eigenes Dokument für Rabatte oder Rückerstattungen

- Wichtige Schritte sind Verweis auf Originalrechnung, neue Rechnungsnummer, vollständige Pflichtangaben, negative Beträge zur Neutralisierung und ggf. Ausstellung einer neuen Rechnung

- Schnelle und korrekte Umsetzung schützt vor steuerlichen Nachteilen und hält die Buchführung rechtskonform

Fehler in Rechnungen kommen im Geschäftsalltag häufiger vor, als oft angenommen wird. Sie können erhebliche Auswirkungen auf die Buchhaltung und steuerliche Abwicklung haben, besonders wenn Pflichtangaben fehlen oder falsche Beträge angegeben sind. Doch wann genau muss eine Rechnung korrigiert werden, und was gilt es dabei zu beachten? In diesem Ratgeber erklären wir Ihnen, wann eine Rechnungskorrektur notwendig wird und wie Sie diese richtig durchführen, um rechtliche und steuerliche Probleme zu vermeiden.

Inhaltsverzeichnis

- Risiken von fehlerhaften Rechnungen und ihre steuerlichen Folgen

- Was ist eine Rechnungskorrektur?

- Wann ist eine Rechnungsänderung oder -korrektur erforderlich?

- Rechnungskorrektur vs. Gutschrift – Wo sind die Unterschiede?

- Stornorechnung oder Rechnungskorrektur? Die wichtigsten Unterschiede im Überblick

- Fazit: Die richtige Handhabung von Rechnungskorrekturen

Risiken von fehlerhaften Rechnungen und ihre steuerlichen Folgen

Fehlerhafte Rechnungen können steuerliche Folgen haben und werden bei Betriebsprüfungen genau geprüft. Fehlen wichtige Angaben für den Vorsteuerabzug, wird der Anspruch darauf aberkannt – der Unternehmer oder die Unternehmerin muss die Vorsteuer zurückzahlen und gegebenenfalls Nachzahlungszinsen leisten. Eine rückwirkende Rechnungskorrektur kann hier vorbeugend wirken.

Fehlerhafte Rechnungen betreffen auch Rechnungssteller*innen: Ab einer bestimmten Fehleranzahl können Prüfende sogar die gesamte Buchführung infrage stellen. In diesem Fall können Steuerschätzungen vorgenommen werden, was zu hohen Steuernachzahlungen führt.

Was ist eine Rechnungskorrektur?

Eine Rechnungskorrektur ist die Berichtigung einer bereits ausgestellten Rechnung, wenn diese fehlerhafte oder unvollständige Angaben enthält. Die korrigierte Rechnung ersetzt die ursprüngliche und stellt sicher, dass alle gesetzlichen Vorgaben eingehalten werden.

Gründe für eine Rechnungskorrektur:

- Fehlerhafte Angaben wie falsches Rechnungsdatum, falsche Adresse oder fehlerhafte Leistungsbeschreibung

- Rechenfehler bei den Beträgen oder falsche Steuersätze

- Fehlende gesetzlich vorgeschriebene Pflichtangaben gemäß § 14 des Umsatzsteuergesetzes (UStG)

- Doppelte Berechnung von Umsatzsteuer oder Stornierung einer Leistung

Die Rechnungskorrektur sorgt dafür, dass falsche Informationen korrigiert und die Buchführung somit fehlerfrei bleibt. Hier ein einfaches Beispiel, wie so eine Korrektur aussehen könnte:

Ein Unternehmen stellt versehentlich eine Rechnung über 10.000 Euro statt 1.000 Euro aus und wendet den falschen Steuersatz von 19 Prozent an. In der Rechnungskorrektur wird der Betrag auf 1.000 Euro korrigiert, der Steuersatz auf 7 Prozent angepasst, und die fehlerhaften Beträge werden als negative Positionen in der Korrektur aufgeführt.

Wann ist eine Rechnungsänderung oder -korrektur erforderlich?

Fehlerhafte Rechnungen müssen geändert werden, wenn es sich um größere Fehler handelt, die wichtige Pflichtangaben betreffen, wie zum Beispiel das Rechnungsdatum, die Liefermenge oder der Rechnungsbetrag. Eine ausführliche Übersicht der gesetzlich vorgeschriebenen Pflichtangaben auf Rechnungen ist im Wikipedia-Artikel "Rechnung" zu finden. Kleinere Fehler, wie Tippfehler oder Rechtschreibfehler, erfordern keine Rechnungsänderung, solange der Sinn der Rechnung eindeutig erkennbar bleibt. Fehlerhafte Rechnungen müssen besonders dann korrigiert werden, wenn sie den Vorsteuerabzug gefährden.

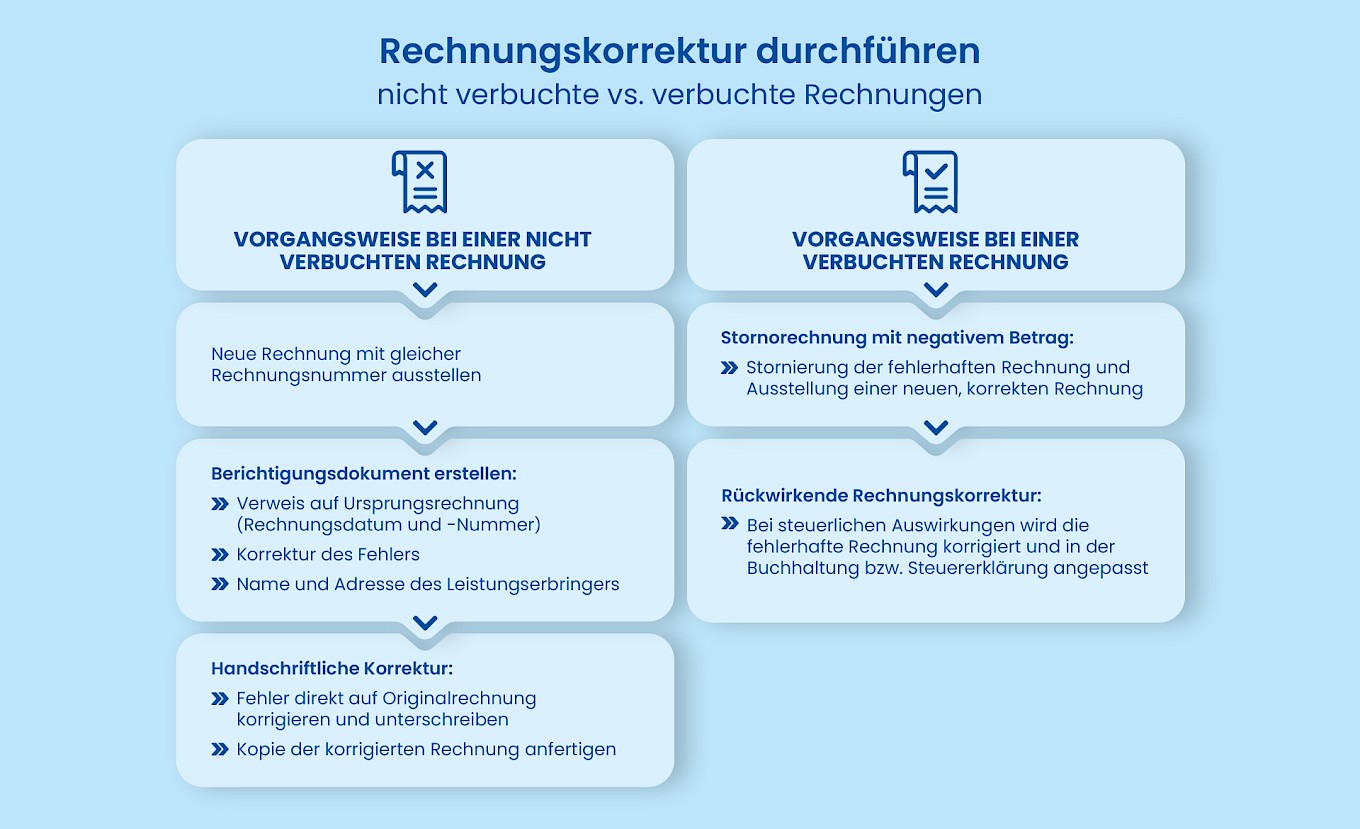

Darf ich eine fehlerhafte Rechnung ohne Rechnungskorrektur ändern?

Wenn eine Rechnung fehlerhaft ist, darf sie nicht einfach durch eine neue, korrigierte Rechnung ersetzt werden, da dies zu Problemen bei der Umsatzsteuer führen kann. Laut UStG muss eine fehlerhafte Rechnung durch eine Rechnungskorrektur oder Stornorechnung neutralisiert werden, um die fehlerhaften Beträge auszugleichen. Eine einfach korrigierte Rechnung könnte dazu führen, dass die Umsatzsteuer doppelt abgeführt werden muss, da die fehlerhafte Rechnung weiterhin als gültig betrachtet wird. Die Korrektur muss immer vom Rechnungsaussteller oder der Rechnungsausstellerin erfolgen.

Rechnungskorrektur vs. Gutschrift – Wo sind die Unterschiede?

In der Praxis werden die Begriffe „Gutschrift“ und „Rechnungskorrektur“ oft verwechselt, dabei haben sie unterschiedliche Bedeutungen und buchhalterische Konsequenzen. Während eine Rechnungskorrektur eine fehlerhafte Rechnung berichtigt, dient die Gutschrift meist zur Gewährung von Rabatten oder Rückerstattungen. Früher wurde der Begriff „Gutschrift“ auch für Stornorechnungen verwendet, doch das ist seit 2013 nicht mehr erlaubt, da dies zu steuerlichen Missverständnissen führen konnte. Heute ist ausschließlich die Bezeichnung „Stornorechnung“ oder „Korrekturrechnung“ korrekt. Die Unterschiede zwischen einer Rechnungskorrektur und einer Gutschrift werden in der nachfolgenden Tabelle detailliert dargestellt.

Rechnungskorrektur | Gutschrift | |

|---|---|---|

Bezug zur ursprünglichen Rechnung | Bezieht sich direkt auf die ursprüngliche Rechnung | Muss sich nicht zwangsläufig auf eine Rechnung beziehen |

Wer stellt das Dokument aus? | Leistender und Leistende (Verkäufer:in/Anbietende) | Leistungsempfänger und Leistungsempfängerinnen (Käufer:in/Kundschaft) |

Bezeichnung auf dem Dokument | „Stornorechnung“ oder „Korrekturrechnung“ | „Gutschrift“ |

Buchhalterische Konsequenzen | Korrektur von Steuerbeträgen und Buchungen | Eigenständige Buchung, beeinflusst Rabatte und Rückerstattungen |

Umsatzsteuerliche Auswirkungen | Vorsteuerabzug nicht möglich (Korrektur der ursprünglichen Rechnung) | Vorsteuerabzug möglich (Leistungsempfänger stellt die Gutschrift aus) |

Betrag auf dem Dokument | Negativer Beitrag (Absender gibt Betrag an, beispielsweise bei einer Rückerstattung) | Positiver Beitrag (Empfänger behält Betrag, beispielsweise bei einem Rabatt) |

So erstellen Sie eine rechtskonforme Rechnungskorrektur

Um eine Rechnungskorrektur gemäß den gesetzlichen Vorgaben richtig auszustellen, sind folgende Schritte wichtig:

1. Verweis auf die Originalrechnung:

- Die Korrektur muss eindeutig als „Rechnungskorrektur“, „Korrekturrechnung“ oder „Stornorechnung“ bezeichnet werden.

- Verweis auf die Originalrechnung durch Nennung der ursprünglichen Rechnungsnummer und des Datums.

2. Neue Rechnungsnummer:

- Jede Korrektur erhält eine eigene, neue Rechnungsnummer.

3. Angabe der Pflichtangaben:

- Auch eine Rechnungskorrektur muss Pflichtangaben wie bei einer normalen Rechnung (gemäß § 14 UStG) enthalten:

- Name und Adresse des leistenden Unternehmens sowie des Kunden oder der Kundin

- Steuer-Nr. oder USt-IdNr. des leistenden Unternehmens

- Ausstellungsdatum

- Bezeichnung der gelieferten Ware oder erbrachten Leistung

- Entgelt und Umsatzsteuer (falls relevant)

- Steuersatz und Steuerbetrag

- Korrekturbegründung (zum Beispiel fehlerhafte Berechnung der Mehrwertsteuer oder falscher Preis)

4. Korrektur der Beiträge und Positionen:

- Die fehlerhaften Beträge der Originalrechnung werden als negative Beträge (mit Minuszeichen) aufgeführt. Die Positionen und Leistungsbeschreibungen bleiben identisch, aber die Fehler werden korrigiert.

5. Negative Beträge:

- Die fehlerhaften Beträge der Originalrechnung werden als negative Beträge aufgeführt (einschließlich Mehrwertsteuer).

6. Neutralisierung der fehlerhaften Rechnung:

- Die fehlerhafte Rechnung wird durch die Korrekturrechnung neutralisiert und ausgeglichen.

7. Erstellung einer neuen, korrekten Rechnung:

- Nach der Korrektur kann eine neue, korrekte Rechnung mit dem richtigen Betrag ausgestellt werden.

Stornorechnung oder Rechnungskorrektur? Die wichtigsten Unterschiede im Überblick

Rechnungskorrektur | Stornorechnung | |

|---|---|---|

Zweck | Korrektur einzelner Fehler in einer Rechnung | Vollständige Rückgängigmachung einer Rechnung |

Umfang | Teilweise Korrektur (z. B. Betrag, Steuersatz, Adresse) | Komplettes Storno der Rechnung |

Bezug zur ursprünglichen Rechnung | Ergänzt oder korrigiert die Rechnung | Hebt die Rechnung vollständig auf |

Buchhalterische Wirkung | Differenzbuchung zur Anpassung der Werte | Vollständige Neutralisierung der Rechnung |

Verwendung | Wenn nur bestimmte Angaben falsch sind | Wenn die gesamte Rechnung fehlerhaft oder obsolet ist |

Dokumentation | Verweis auf die ursprüngliche Rechnung, enthält korrigierte Werte | Spiegelt die ursprüngliche Rechnung mit negativen Beträgen wider |

Offene Posten | Anpassung des offenen Betrags | Offener Betrag wird auf Null gesetzt |

Eine fehlerhafte Rechnung kann zwar storniert werden, jedoch ist Vorsicht geboten: Wird die Rechnung ohne Korrektur neu ausgestellt, betrachtet das Finanzamt dies nicht als Rechnungskorrektur, sondern als eine neue Transaktion. Dies hat steuerliche Nachteile, da der Vorsteuerabzug nur mit der neuen Rechnung und nicht rückwirkend für die fehlerhafte Rechnung geltend gemacht werden kann. Eine Stornierung kann somit dazu führen, dass die rückwirkende Wirkung entfällt und der Vorsteuerabzug erst ab dem Zeitpunkt des Erhalts der korrigierten Rechnung möglich ist.

Fazit: Die richtige Handhabung von Rechnungskorrekturen

Fehlerhafte Rechnungen sind ein häufiger Bestandteil des Geschäftsalltags und können, wenn sie nicht rechtzeitig korrigiert werden, erhebliche Auswirkungen auf die Steuer- und Buchhaltungspflichten eines Unternehmens haben. Eine zügige und präzise Korrektur ist daher unerlässlich, um unangenehme steuerliche Konsequenzen und finanzielle Nachteile zu vermeiden. Die richtige Vorgehensweise bei der Rechnungskorrektur – sei es durch eine Stornorechnung oder eine Korrekturrechnung – gewährleistet, dass alle gesetzlichen Anforderungen eingehalten und die Buchführung korrekt bleibt. Unternehmen, die diese Maßnahmen konsequent einhalten, schützen sich vor steuerlichen Nachteilen und potenziellen Risiken.

Fordern Sie jetzt die kostenlose ibau Vorlage zur Angebotserstellung an